Сейчас, после очередного повышения ключевой ставки, финансовые организации порой указывают в рекламе доходность по депозитам вплоть до 25%, а то и выше. Однако не стоит обольщаться: банки хитрят. На самом деле указанный в рекламе, на сайте или в приложении процент, скорее всего, касается небольшой части срока депозита или небольшой части суммы; является итоговым доходом при ежемесячной капитализации, а не ставкой в процентах годовых; требует одновременного оформления инвестиционного или пенсионного продукта либо значительных ежемесячных расходов по кредитке. Кроме того, часто выплата процентов указывается ежемесячно, но при досрочном изъятии вклада доходность снижается до 0,01% и меньше.

В этом материале мы не будем упоминать конкретные кредитные организации и их продукты. Однако достаточно просмотреть деловую прессу, чтобы наткнуться на сообщение о том, что ФАС возбудила очередное дело в отношении того или иного банка за нарушения в рекламе. Из доклада службы за 2023 год следует, что количество нарушений, приходящихся на рекламу финансовых услуг, занимает первую строчку антирейтинга: 16,56% от всех нарушений (17,8% в 2022 году).

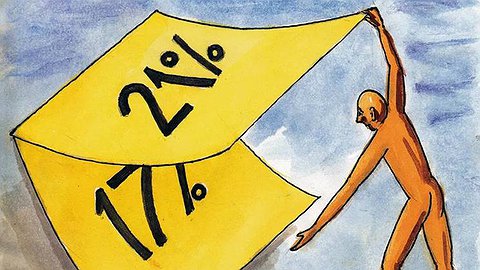

Поясним на примере. Один из крупнейших банков предлагает депозит с максимальной доходностью в 21%, которую можно получить, положив 50 тыс. рублей и больше на три года. Однако заявленную доходность клиент увидит только при капитализации процентов; без нее цифры будут куда ниже: 16,4%. Более того, с капитализацией (то есть с ежемесячным зачислением процентов обратно на вклад) получаются все те же 16,4%! Сумма, причитающаяся клиенту по итогам первого года, вырастет на 17,69%, по итогам второго — на 17,69%, то же произойдет и на третий год. Хочется спросить: откуда же тогда берется 21%? Так вот, если сравнить изначальные 50 тыс. рублей с 81,5 тыс. по итогам трех лет, то прирост в 63%, разделенный на три, и даст заветные 21%. Иными словами, в честной рекламе было бы написано, что предлагается сделать вклад под 16,4% годовых с ежемесячной капитализацией процентов, а никак не под 21%.

Другой интересный пример: в рекламе опять же обещают 21%, но по факту заявленную ставку получат только те, у кого за последние шесть месяцев в этом банке не было вкладов и накопительных счетов. Клиентам же ставка в 21% предлагается только на сумму, которая за последние три месяца не была размещена на счетах или вкладах. И даже при выполнении этих требований 21% будет доступен только при сроке вклада ровно 12 месяцев и только при получении процентов в конце года или в случае ежемесячной капитализации.

В третьем банке можно получить 23%, но исключительно через 1100 дней да еще при условии ежемесячных трат с карты на сумму минимум 10 тыс. рублей. Думаю, никого не удивит, если мы скажем, что 23% — это не годовая ставка, а итоговая доходность в 69%, поделенная на три года, то есть речь снова идет о скрытой ежемесячной капитализации. В случае же выплаты процентов ежемесячно на отдельный счет, не в рамках капитализации, ставка по трехлетнему депозиту составит 17%.

Другой важный момент — снижение процента при досрочном расторжении, обычно до 0,01%, изредка до 0,1%. Тут важно помнить: даже если вклад предполагает ежемесячную выплату процентов, причем без всякой капитализации (на отдельный счет), уменьшение итоговой суммы распространяется в том числе на уже полученные вами деньги. Перевели деньги в другой банк — останетесь должны тому банку, в котором открывали депозит. Поэтому условия досрочного расторжения нужно проверять отдельно.

Мисселинг или нет?

Хотя надзор за рекламой финансовых продуктов и не входит в обязанности ЦБ (эти вопросы находятся в компетенции ФАС), он тем не менее постоянно получает жалобы от клиентов банков. По данным регулятора, с января 2024 года к нему ежемесячно поступает около 100 жалоб на ненадлежащее информирование потребителей при заключении договора вклада, в июле и августе число жалоб превышало средние показатели.

Как рассказали в Банке России, при его активном участии был разработан и принят закон, который ввел требования к информированию потребителей при продаже финансовых продуктов, а также наделил ЦБ новыми полномочиями по приостановке продаж и требованию обратного выкупа продуктов, проданных с грубым нарушением правил информирования. Банк России регулярно проводит проверки, к нарушителям применяются меры надзорного реагирования. Благодаря этому жалобы на мисселинг в первом полугодии 2024 года, по данным ЦБ, снизились более чем в три раза по сравнению с аналогичным периодом 2023-го. Но регулятор под мисселингом подразумевает именно продажу одного продукта под видом другого, а не введение в заблуждение.

О том, что проблема действительно существует, говорит и председатель правления Ассоциации российских банков (АРБ) Олег Скворцов. «Часто реклама обещает высокие ставки, но в реальности может получиться несколько иначе: либо ставка действует небольшой срок, либо не на всю сумму, либо только на “новые деньги”, либо ставка указывается с учетом капитализации, а не процентов годовых. Причем последнее становится довольно распространенным параметром. Иногда требуется приобретение дополнительных банковских продуктов», — отмечает он.

Проблема недобросовестной рекламы и мисселинга финансовых продуктов (намеренного введения в заблуждение по поводу их условий) не является исключительно российской, она актуальна и в других странах. Как поясняет Олег Скворцов, в мировой практике реклама финансовых продуктов где-то регулируется жестче, чем у нас, где-то мягче, но такие варианты, как те, что обсуждались выше, в ряде случаев однозначно трактуются как мисселинг. «Понятно, что в рекламном блоке нельзя указать все, но называть ставку с учетом капитализации процентов — явное нарушение», — считает председатель правления АРБ.

Тут стоит пояснить, что недобросовестную рекламу не всегда можно квалифицировать как мисселинг. В сфере финансов мисселинг традиционно определяется как продажа одного финансового продукта под видом другого. В Банке России в качестве примера приводят продажу инвестиционного финансового инструмента, называя его «более доходным вкладом». Мы же склонны согласиться с представителем АРБ и считаем, что реклама вклада под 16,4% годовых с ежемесячной капитализацией как депозита с доходностью в 21% — это вполне себе мисселинг, то есть введение в заблуждение.

Лояльность под угрозой

В пресс-службе ЦБ говорят, что кредитные организации обязаны соблюдать требования к раскрытию потребителю значимой информации о финансовых продуктах на своих сайтах, в мобильных приложениях, в офисах, хотя такая информация, по общему правилу, и не является рекламой. Так, в местах оказания услуг и на официальном сайте банки обязаны размещать основные сведения по договору вклада, в том числе условия применения различных ставок.

Как напоминает руководитель проекта НИФИ Минфина России «Моифинансы.рф» Михаил Сергейчик, законы о рекламе и о защите прав потребителей, а также нормативная база ЦБ по раскрытию информации регулируют все четко и полно. «Стандарты Банка России и саморегулируемых организаций есть, существует так называемый ключевой информационный документ, КИД, который постепенно становится обязательным для всех финансовых продуктов. Но КИД — это именно изложение ключевых параметров договора человеческим языком, он не может объять необъятное», — говорит эксперт.

Важную роль в борьбе с недобросовестными практиками играет и служба финансового уполномоченного. Пока эта роль несколько ограничена, но вскоре ситуация изменится. Как пояснил «Моноклю» главный финансовый уполномоченный Юрий Воронин, сейчас такой специалист рассматривает обращения потребителей по суммам, не превышающим 500 тыс. рублей, но уже разработан законопроект, предусматривающий увеличение лимита до 3 млн. Кроме того, служба разработала еще один законопроект, который обязывает финансовые организации коммуницировать с клиентами при заключении и исполнении договоров, включая договоры банковского вклада и счета, определенным образом. Этот документ призван в числе прочего решить проблему ненадлежащего информирования потребителей.

В заключение хочется напомнить банкам, что обман клиентов ни к чему хорошему в долгосрочной перспективе не приведет. «В таком случае люди просто перестанут верить финансовым организациям и будут перепроверять все условия и обещания по несколько раз. Стратегически банкам подобная реклама не нужна. Сегодня, может быть, она сработает, но завтра вы испортите свою репутацию в глазах клиентов и потеряете их лояльность», — предупреждает Олег Скворцов.